I. Căn cứ pháp lý

1. Các khoản chi phí được trừ và không được trừ khi xác định thu nhập chịu thuế TNDN

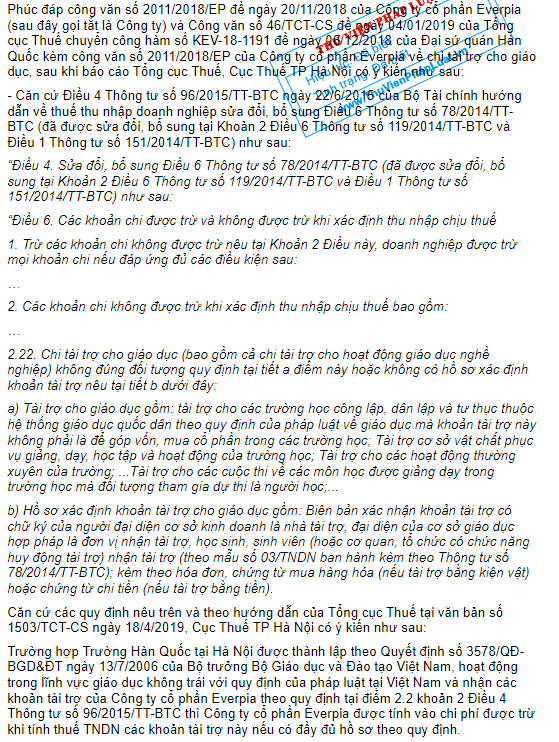

Căn cứ theo quy định tại Điều 6 Thông tư 78/2014/TT-BTC (được sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC) như sau:

“Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

…

2. Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

…

2.22. Chi tài trợ cho giáo dục (bao gồm cả chi tài trợ cho hoạt động giáo dục nghề nghiệp) không đúng đối tượng quy định tại tiết a điểm này hoặc không có hồ sơ xác định khoản tài trợ nêu tại tiết b dưới đây:

a) Tài trợ cho giáo dục gồm: tài trợ cho các trường học công lập, dân lập và tư thục thuộc hệ thống giáo dục quốc dân theo quy định của pháp luật về giáo dục mà khoản tài trợ này không phải là để góp vốn, mua cổ phần trong các trường học; Tài trợ cơ sở vật chất phục vụ giảng, dạy, học tập và hoạt động của trường học; Tài trợ cho các hoạt động thường xuyên của trường; …Tài trợ cho các cuộc thi về các môn học được giảng dạy trong trường học mà đối tượng tham gia dự thi là người học; …

b) Hồ sơ xác định khoản tài trợ cho giáo dục gồm: Biên bản xác nhận khoản tài trợ có chữ ký của người đại diện cơ sở kinh doanh là nhà tài trợ, đại diện của cơ sở giáo dục hợp pháp là đơn vị nhận tài trợ, học sinh, sinh viên (hoặc cơ quan, tổ chức có chức năng huy động tài trợ) nhận tài trợ (theo mẫu số 03/TNDN ban hành kèm theo Thông tư số 78/2014/TT-BTC); kèm theo hóa đơn, chứng từ mua hàng hóa (nếu tài trợ bằng kiện vật) hoặc chứng từ chi tiền (nếu tài trợ bằng tiền).”

2. Cục Thuế TP Hà Nội trả lời về chi tài trợ cho giáo dục có được trừ khi tính thuế TNDN

II. Kết luận

Theo đó, các khoản chi tài trợ, hỗ trợ cho giáo dục của doanh nghiệp sẽ được trừ vào thu nhập chịu thuế thu nhập doanh nghiệp khi các khoản chi đó được sử dụng cho đúng đối tượng và có đủ hồ sơ xác định khoản tài trợ theo quy định của pháp luật.

Hồ sơ bao gồm:

- Biên bản xác nhận khoản tài trợ có chữ ký của người đại diện cơ sở kinh doanh là nhà tài trợ, đại diện của cơ sở giáo dục hợp pháp là đơn vị nhận tài trợ, học sinh, sinh viên (hoặc cơ quan, tổ chức có chức năng huy động tài trợ) nhận tài trợ (theo mẫu số 03/TNDN ban hành kèm theo Thông tư số 78/2014/TT-BTC);

- Hóa đơn, chứng từ mua hàng hóa (nếu tài trợ bằng kiện vật) hoặc chứng từ chi tiền (nếu tài trợ bằng tiền).

Trường hợp những khoản chi tài trợ, ủng hộ, từ thiện cho các đơn vị giáo dục mà không đáp ứng các điều kiện theo quy định pháp luật thì sẽ không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

Biên soạn: Cao Thị Khánh Hòa – Chuyên viên tư vấn

Bản tin chỉ mang tính chất tham khảo, để biết thêm thông tin cụ thể xin vui lòng liên hệ:

LT GROUP

Tầng 14, tòa nhà Việt Á, số 9, phố Duy Tân, Phường Dịch Vọng Hậu, Cầu Giấy, Hà Nội

Email: huythanhle.vn@gmail.com

Website: https://auditingcompanyservices.com/

Facebook: https://www.facebook.com/profile.php?id=100050622464075

Hotline tư vấn: 0976.960.808